Le terme affacturage inclut les dettes commerciales entières d'un client. En revanche, l’ escompte de factures ne comprend que les dettes commerciales supportées par des créances. En résumé, l’escompte de facture implique l’avance sur la facture, alors que l’affacturage peut être compris comme un achat pur et simple de dettes commerciales.

Il existe donc une fine ligne de différences entre l’actualisation et l’affacturage, qui sont expliquées dans l’article fourni ci-dessous.

Tableau de comparaison

| Base de comparaison | Rabais de facture | Affacturage |

|---|---|---|

| Sens | Échanger la facture avant qu'elle ne devienne exigible pour un paiement à un prix inférieur à sa valeur faciale est appelée escompte de factures. | L’affacturage est une transaction financière dans laquelle l’entreprise cède ses dettes comptables à l’institution financière avec une décote. |

| Arrangement | La totalité de la facture est réduite et payée au moment de la transaction. | Le facteur donne une partie maximum du montant à titre d’avance lorsque la transaction a lieu et le montant restant au moment du règlement. |

| Des soirées | Tiroir, tiré et bénéficiaire | Facteur, débiteur et client |

| Type | Recours seulement | Recours et non recours |

| Statut applicable | Loi sur les instruments négociables, 1881 | Aucun tel acte spécifique. |

| Revenu du financier | Réduction des frais ou des intérêts | Financier reçoit des intérêts pour des services financiers et des commissions pour d’autres services connexes. |

| Cession de dettes | Non | Oui |

Définition de l'escompte de facture

L'escompte de facture est un processus d'échange ou de vente de la lettre de change à la banque ou à l'institution financière avant son échéance, à un prix inférieur à sa valeur nominale. L'escompte sur la lettre de change sera basé sur le temps qu'il reste à courir jusqu'à son échéance et sur le risque que cela comporte.

Tout d’abord, la banque s’assure de la crédibilité du tireur avant d’avancer de l’argent. Une fois satisfait de la solvabilité du tireur, la banque accordera une somme après déduction des frais d’actualisation ou des intérêts. Lorsque la banque achète la facture pour le client, elle devient propriétaire des factures respectives. Si le client retarde le paiement, il doit alors payer des intérêts conformément aux taux prescrits.

En outre, si le client omet de payer les factures, l'emprunteur en est responsable et la banque peut exercer les droits du créancier sur les marchandises que l'emprunteur a fournies au client.

Définition de l'affacturage

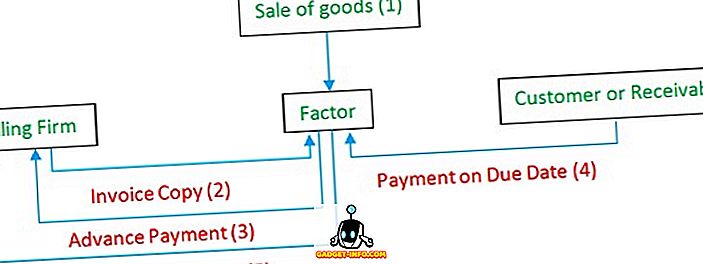

L'affacturage est une transaction dans laquelle le client ou l'emprunteur vend ses créances comptables au factor (institution financière) à un prix inférieur. Après avoir acheté les créances, le facteur finance, argent après déduction de ce qui suit:

- Une marge appropriée (réserve)

- Frais d'intérêts pour les services financiers

- Frais de commission pour les services supplémentaires.

Désormais, le client transmet la collection du client à l’institution financière ou il donne l’ordre d’envoyer le paiement directement au factor et règle les frais de solde. La banque fournit les services suivants au client: enquête de crédit, gestion du grand livre des débiteurs, recouvrement des créances, rapports de crédit sur les débiteurs, etc.

Représentation graphique de l'affacturage

Les types d’affacturage sont les suivants:

- Affacturage divulgué : Toutes les parties sont au courant de l’affacturage.

- Factorisation non divulguée : les parties ne sont pas au courant de l’affacturage.

- Recours Factoring : En cas de retard de paiement du client, l'emprunteur paie le montant des créances irrécouvrables.

- Factoring sans recours : Les facteurs eux-mêmes supportent le montant des créances irrécouvrables, et c'est pourquoi le taux de commission est plus élevé.

Principales différences entre l’actualisation des factures et l’affacturage

Les principales différences entre l’actualisation des factures et l’affacturage sont les suivantes:

- La vente de billets à rabais à la banque, avant son échéance, est connue sous le nom de Bill Discounting. L'affacturage est la vente des débiteurs à une institution financière à rabais.

- La facture est actualisée et le montant total est versé à l'emprunteur au moment de la transaction. Inversement, la partie maximale du montant est fournie à titre d’avance et le reste, sous forme de solde, lorsque les cotisations sont réalisées.

- Les parties à l’escompte de factures sont un tireur, un tiré et un bénéficiaire, tandis que les parties à l’affacturage sont le facteur, le débiteur et l’emprunteur.

- L'escompte de facture est toujours un recours, c'est-à-dire que si le client est en retard dans le paiement de sa dette, le paiement est effectué par l'emprunteur. D'autre part, le factoring peut être un recours et non un recours.

- La Loi de 1881 sur les instruments négociables contient les règles relatives à l’escompte des factures. Contrairement à l'affacturage qui n'est couvert par aucune loi.

- Dans le cas de l'escompte de facture, le financier reçoit les frais d'escompte pour les services financiers, mais dans le cas de l'affacturage, le facteur reçoit des intérêts et des commissions.

- En affacturage, les dettes sont cédées, ce qui n’est pas fait dans l’escompte de factures.

Conclusion

Lors de l’escompte de factures, les factures sont échangées tandis que, dans le cas de l’affacturage, les comptes clients sont vendus. Il y a une grande différence entre ces deux sujets. Dans l'actualisation des factures, la banque fournit un service particulier de financement, mais si nous parlons d'affacturage, des services supplémentaires sont également fournis par le financier.