D'un autre côté, le forfait consiste simplement à renoncer à ce droit. Dans ce cas, l’exportateur renonce à ses droits dus pour une date ultérieure, en échange d’un paiement instantané en espèces, moyennant une remise convenue, au forfaiteur.

Le premier et principal élément qui distingue ces deux termes est que l'affacturage peut être avec ou sans recours, mais le forfaitage est toujours sans recours. Jetez un coup d'œil à cet article, pour en savoir plus sur les différences entre l'affacturage et le forfaiting.

Tableau de comparaison

| Base de comparaison | Affacturage | Forfaitage |

|---|---|---|

| Sens | L'affacturage est un arrangement qui convertit vos créances en espèces disponibles et vous n'avez pas besoin d'attendre le paiement des créances à une date ultérieure. | Le forfaitage implique une transaction dans laquelle le forfaiteur achète des réclamations à l'exportateur en échange d'un paiement en espèces. |

| Échéance des créances | Implique les comptes clients d'échéances courtes. | Implique les comptes clients d'échéances à moyen et long terme. |

| Des biens | Créances clients sur biens ordinaires. | Créances clients sur biens d'équipement. |

| Financer jusqu'à | 80-90% | 100% |

| Type | Recours ou non-recours | Sans recours |

| Coût | Frais d’affacturage à la charge du vendeur (client). | Frais de forfaitage à la charge de l'acheteur étranger. |

| Instrument négociable | Ne traite pas d'instrument négociable. | Implique la négociation d'un instrument négociable. |

| Marché secondaire | Non | Oui |

Définition de l'affacturage

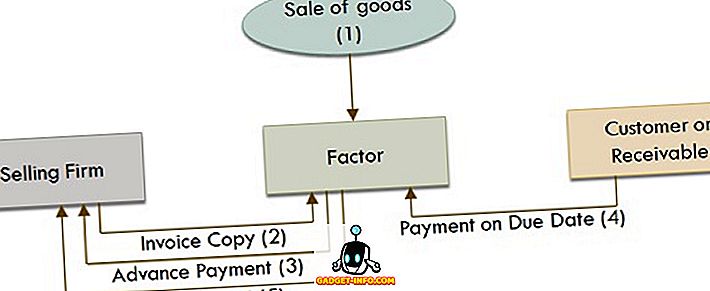

L'affacturage est défini comme une méthode de gestion de la dette comptable, dans laquelle une entreprise reçoit des avances sur les comptes débiteurs d'une banque ou d'un établissement financier (appelé facteur). L'affacturage comprend trois parties: le débiteur (acheteur de biens), le client (vendeur de biens) et le facteur (financier). L'affacturage peut être un recours ou non, divulgué ou non divulgué.

Processus d'affacturage

Dans un contrat d'affacturage, tout d'abord, l'emprunteur vend des créances clients au facteur et reçoit une avance sur celui-ci. L'avance fournie à l'emprunteur est le montant restant, c'est-à-dire qu'un certain pourcentage de la créance est déduit à titre de marge ou de réserve, la commission du facteur est conservée par lui ainsi que les intérêts sur l'avance. Après cela, l'emprunteur transmet les encaissements du débiteur au facteur pour régler les avances reçues.

Définition du forfaitage

Le forfaitage est un mécanisme par lequel un exportateur renonce à son droit de recevoir un paiement contre les marchandises livrées ou les services rendus à l'importateur, en échange du paiement en espèces instantané d'un forfaiteur. De cette manière, un exportateur peut facilement transformer une vente à crédit en vente au comptant, sans recourir à lui ou à son forfaiteur.

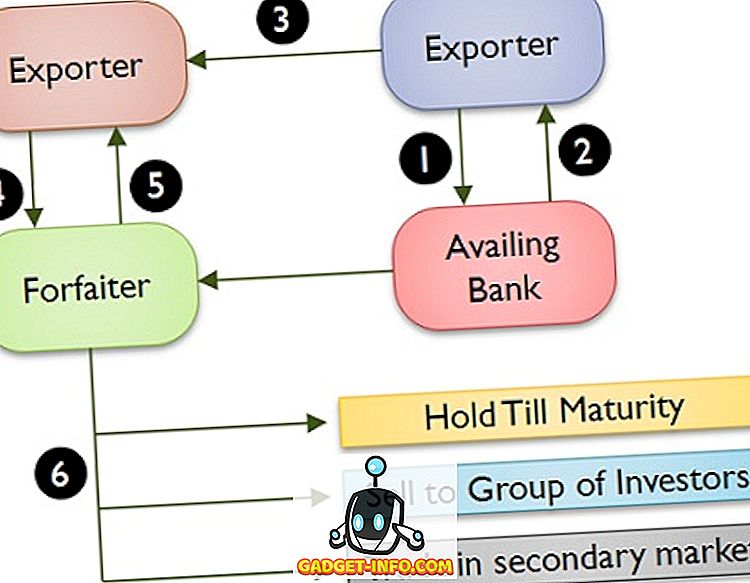

Processus de forfaitage

Le forfaiter est un intermédiaire financier qui fournit une assistance dans le commerce international. Elle est attestée par des instruments négociables, à savoir des lettres de change et des billets à ordre. C’est une transaction financière, qui permet de financer des contrats de moyen à long terme pour la vente de créances sur biens d’équipement. Toutefois, à l'heure actuelle, le forfaitage comprend des créances à court terme et de gros montants.

Principales différences entre l'affacturage et le forfaitage

Les principales différences entre l'affacturage et le forfaiting sont décrites ci-dessous:

- L'affacturage est un arrangement financier en vertu duquel l'entreprise vend ses créances clients au factor (banque) et reçoit le paiement en espèces. Le forfaitage est une forme de financement à l’exportation dans laquelle l’exportateur vend la créance au client et reçoit un paiement immédiat en espèces.

- L'affacturage traite la créance qui arrive à échéance dans les 90 jours. En revanche, Forfaiting traite des comptes clients dont l’échéance varie de moyen à long terme.

- L'affacturage implique la vente de créances sur des biens ordinaires. Inversement, les cessions de créances sur biens d’équipement sont effectuées par forfait.

- L'affacturage fournit un financement de 80 à 90%, tandis que le forfaiting fournit un financement à 100% de la valeur des exportations.

- L'affacturage peut être un recours ou un non recours. Par contre, le forfaitage est toujours sans recours.

- Les frais d'affacturage sont à la charge du vendeur ou du client. Le coût du forfait est à la charge de l'acheteur étranger.

- Le forfaitage implique de traiter avec des instruments négociables tels que des lettres de change et des billets à ordre, ce qui n'est pas le cas de l'affacturage.

- En factoring, il n’existe pas de marché secondaire, alors qu’il existe un marché secondaire pour le forfaitage, ce qui augmente la liquidité du forfaitage.

Conclusion

Comme nous en avons discuté, l’affacturage et le forfaitage sont deux méthodes de financement du commerce international. Celles-ci sont principalement utilisées pour sécuriser les factures et comptes en souffrance. L'affacturage implique l'achat de toutes les créances ou de toutes sortes de créances. Contrairement au forfaitage, qui repose sur une transaction ou un projet.